Оглавление

Графа расходов

Расходы делят на постоянные, то есть неизменные: фиксированные платежи по налогам; страхование жилья, автомобиля и здоровья; постоянные суммы за интернет и ТВ. Сюда же относят те 10 – 20 %, которые необходимо отложить на непредвиденные случаи и «черный день».

«Если родители не торопятся посвящать школьника в долгосрочные планы, ему следует спросить об этом. Полезно уже в 13-14 лет понимать, в какой форме родители собираются помогать ребёнку в будущем. Например, кто-то готов оплачивать сыну или дочери аренду квартиры в период студенчества, другие надеются, что ребёнок переедет в общежитие, но готовы оплачивать текущие расходы».

Преимущества планирования бюджета

Беспристрастно покажет, куда и на что уходит больше всего денег. Сразу становится понятен суммарный доход и расход.

Возможность планировать расходы и посчитать личный прожиточный минимум, точно определить необходимую на месяц сумму.

Покажет места утечки денег, «дыр в карманах». На мелочах вроде кафешек, булочек, жевачек, напитков, чипсов, безделушек теряется часто 10-40% доходов. Или импульсивные приобретения, которые чаще всего совершаются под воздействием прямой или скрытой рекламы, или бездумного шопинга для успокоения нервов. Действительно ли нужна сто пятая кофточка или двухсотый диск? Насколько каждая трата осознанна и необходима?

Создать резервный фонд на отпуск или крупные покупки, обучение, или непредвиденные траты и экстренные ситуации (подарки, поломка бытовой техники, посещение стоматолога,ремонт авто, увольнение и т.п.).

Вы сможете воплотить в жизнь любую свою цель, ежемесячно выделяя на нее деньги

Вы наглядно увидите, сколько и откуда можно отложить безболезненно для вашего нынешнего уровня жизни.

Поможет понять важность приобретения, на которые потрачены деньги. Вложены средства в здоровье, обучение и другие важные для семьи ценности или импульсивно купили бросившуюся в глаза безделушку, о которой не вспомните через пять минут? Потраченное подкрепляет ценности или развеяно бездарно и неэффективно?

Что запомнить

- Чтобы научиться пользоваться деньгами, нужно время и деньги. Поэтому чем раньше вы начнёте тренироваться, тем лучше.

- Как и на что уходят деньги, стоит разобраться на примере собственной семьи — это самый простой и эффективный способ начать решать реальные финансовые задачи.

- Вести учёт денег легче, если пользоваться приложением. Статистика и графики помогут увидеть, на чём можно сэкономить и почему не удаётся накопить.

- Чтобы научиться откладывать деньги и жить по средствам, стоит попробовать несколько разных схем и выработать свою.

- Если рассчитываться наличными, денег будет уходить меньше.

- Перед покупкой полезно брать тайм-аут, чтобы взвесить всё «за» и «против»: чем выше цена приобретения, тем больше времени следует отвести на раздумья.

Боль, контроль и вознаграждение

Мы хорошо себя чувствуем, когда получаем деньги, но плохо — когда тратим. Что неудивительно, ведь чем крупнее сумма, с которой мы расстаемся, тем активнее в нашем мозге центр боли — островковая доля. Она же активна, когда мы чувствуем неприятный запах или ожидаем, что нас вот-вот больно ударят.

Финансовый «болевой порог» может быть разным. Нейроэкономисты даже сделали специальную шкалу. На одном конце — «транжиры», готовые тратить много, пока не достигнут порога. На другом — «скупердяи», которым трудно раскошелиться даже на самое необходимое. Как считают исследователи, это не значит, что одни рациональнее других — они все движимы сиюминутными эмоциями.

Кроме центра боли в мозге работает и центр вознаграждений — вентральный стриатум. Это он подкрепляет дофамином и делает такими желанными свойственные человеку «хотелки» — еду, секс или новый гаджет. Когда спустя 40 лет после «зефирного теста» его участников положили в фМРТ-сканер, то у тех, кто не дождался второй зефирки, был активнее именно «центр вознаграждений».

У дождавшихся второй зефирки мозг тоже работал по-своему — активнее была префронтальная кора. Это та зона мозга, которая в принципе и делает нас людьми — здесь и рациональное мышление, и глобальные планы на жизнь, ради которых приходится откладывать сиюминутные удовольствия.

В норме префронтальная кора уравновешивает порывы более древних центров боли и вознаграждений. Вам понравилась вещь — выделился дофамин, пошла реакция «хочу». Дальше вы увидели цену и ощутили прилив негативных эмоций. В итоге эта зона принимает решение: стоит оно того или нет.

Когда баланс между эмоциями и интеллектом нарушается, появляется склонность к импульсивному поведению, в том числе финансовому — пойти и потратить ползарплаты на приглянувшиеся ботинки.

Что такое семейный бюджет

Чтобы достичь поставленных финансовых целей, предварительно нужно составить четкий план. Это касается не только бизнеса, но и каждой семьи. Независимо от того, сколько вам лет и какой ежемесячный заработок, при правильном планировании вы сможете избежать ненужных трат, оплатить необходимые счета и сделать важные покупки. Даже примерный план доходов и расходов поможет не тратить деньги на бесполезные вещи.

Что входит в понятие «семейный бюджет»:

- четкий контроль над расходами;

- подсчет доходов;

- планирование денежных поступлений на ближайшее время и в перспективе на будущее;

- расчет кредитов и рассрочек, и т.д.

Финансовые аналитики дают советы, как правильно распланировать семейное финансирование, уменьшить траты в соответствии с доходами.

Как перестать тратить деньги и начать копить: наводим порядок в голове и в шкафу

Для начала проведите полную ревизию своих вещей. Помните, что те предметы, которые лежат больше года без дела, это лишний балласт. Если за 365 дней вы не нашли им применение, то, скорее всего, они вам не нужны. Уделите выходной, два, три и разберите ваш шкаф, антресоль, кладовку, гараж.

Дайте объективную оценку этим вещам – возможно некоторые из этих хранящихся, неиспользуемых вами вещей могут быть переклассифицированы в раздел активов на продажу?

Создайте аккаунт на Avito или Юле, сделайте фото товаров, и, воспользовавшись формой для заполнения, выложите их на продажу. Не приукрашивайте состояние вещей, по аналогичному запросу в системе определите примерную рыночную стоимость вашего богатства. Укажите, как с вами можно связаться, а в остальном – главное терпение, на каждый товар есть свой покупатель.

Советы по составлению бюджета

После того, как вы установили базовый бюджет, настройте его в соответствии со своим финансовым положением и целями:

- Если ваш заработок неустойчив, будьте активны в сбережениях, чтобы покрыть периоды, когда доходы снижаются.

- Если у вас есть проблемы с денежным потоком из-за того, что вам платят только один раз в месяц, разделите платежи и храните деньги, которые вы планировали потратить в оставшиеся недели, на отдельном счете, пока они вам не понадобятся.

- Расплачивайтесь кредитной картой только в том случае, если у вас будут деньги для выплаты в конце месяца. В противном случае вы будете должны проценты сверх цены всего, что вы купили.

- Ежемесячно корректируйте свой бюджет, если вы обнаружите, что переоценили или недооценили свои расходы. Следите за крупными расходами, которые происходят только раз в несколько месяцев, например, страховые выплаты.

- Если вы склонны тратить слишком много средств на определенные категории, используйте хитрости бюджетирования, такие как переход на бюджет только наличными.

- Как только ваши расходы станут ниже, чем ваш доход, прежде чем увеличивать свои расходы, планируйте сбережения.

- Найдите время, чтобы изучить другие финансовые навыки, чтобы повысить свою финансовую грамотность и заставить деньги работать на вас.

Как научиться копить деньги при небольшой зарплате

- Обязательно ведите «домашнюю бухгалтерию», куда вносите абсолютно все ваши доходы и расходы. После того как вы сможете лично увидеть, сколько именно средств у вас уходит на различные нужды (питание, коммунальные счета, развлечения и т.д.), будет гораздо проще проанализировать и определить, какие из категорий расходов можно сократить. В дальнейшем это поможет подсчитать, сколько откладывать денег у вас получится безболезненно для бюджета.

- Перед походом в магазин составляйте список покупок и не берите больше той суммы, которая нужна для вашего списка. Всякого рода маркетологи и мерчендайзеры не зря едят свой хлеб: согласно статистике, не имея чёткого плана, покупатель тратит в магазине в среднем в 1,5 раза больше средств, чем планировал.

- Готовить пищу гораздо выгоднее самостоятельно, не прибегая к услугам кулинарии и полуфабрикатов. Это полезно не только для кошелька, но и для желудка.

- Не приобретайте ненужные вам вещи, только потому, что они дешево стоят. Как показывает практика, в большинстве случаев такие вещи после покупки так и остаются пылиться на полках и в гардеробах, дожидаясь подходящего случая, который никогда не наступит.

- Контролируйте коммунальные счета и расходы. Следите за тем, чтобы в комнатах зря не работали осветительные приборы, а на воду и газ обязательно должны стоять счётчики.

Что делать, если совсем не получается копить деньги

В таком случае можно прибегнуть к радикальным методам, исключив абсолютно все траты, без которых можно обойтись. Такой метод часто называют «финансовой диетой», она включает в себя исключение из своих расходов:

- Абсолютно любых развлечений;

- Продуктов, которые не относятся к категории необходимых. Грубо говоря, составляется список продуктов питания на неделю, которых должно хватить для нормального питания. Далее происходит закупка по этому списку, и любые дополнительные траты просто-напросто исключаются;

- Питания в кафе, ресторанах, барах и т.п.;

- Трат на одежду и другие вещи, при наличии старых в более-менее сносном состоянии;

- Ненужных поездок на собственном и общественном транспорте;

- Любых других расходов, не относящихся к категории обязательно необходимых.

Нужно серьёзно обдумать, стоит ли откладывать деньги таким способом, прежде чем прибегать к данному методу. Потому как та цель, на которую вы решитесь накопить деньги подобным образом, должна быть действительно стоящей. В противном случае она навряд ли компенсирует все те лишения, на которые вам придётся пойти. А как показывает практика, начать копить деньги, имея за плечами не слишком удачный опыт, гораздо сложнее.

Формирование резерва

Сначала определенную сумму откладывают, а потом намечают остальные траты. Какими бы ни были доходы, 8-10% всегда можно безболезненно откладывать. Намного легче совершить действие первым шагом.

Резервы копятся на крупные цели, путешествия, значимые события, радостные и вдохновляющие мечты, желания, цели. Лучше открыть счет в банке или приобрести несколько красивых шкатулок (конвертов, кошельков, коробочек, баночек, копилок)

Далее подписать соответственно (резерв, путешествие в Италию, кабриолет, желтые сапоги).

Любые мечты воплотятся гораздо быстрее и легче при постоянной подпитке финансами и вниманием. Главное договориться с собой не брать из резерва на текущие нужды! Исключение — экстренные ситуации и очень непредвиденные случаи

Еще можно использовать хитрые копилки с заданным сроком накопления (скажем год), которые блокируются, и открыть раньше не получится. Разве что кувалдой.

Для чего необходимо планировать бюджет

Планирование бюджета является необходимым и важным занятием для любого человека в независимости от его финансового состояния. И для этого существует множество причин, вот одни из них:

- во-первых, у вас выработается дисциплина в управлении вашими финансами. Вы станете с большой ответственностью относиться к собственным деньга, сможете их контролировать;

- во-вторых, вы более эффективно начнете использовать свой доход, и более рационально его тратить;

- в-третьих, планирование бюджета поможет существенно сократить ссоры и скандалы из-за денег (это касается планирования семейного бюджета);

- в-четвертых, из-за рационального и более эффективного использования своих финансов, вы сможете быстрее расплатиться со своими долгами (если таковые есть);

- в-пятых, вы начнете более грамотно управлять своими финансами, а значит сможете создать сбережения и накопить капитал;

- в-шестых, вам будет проще достичь своих финансовых целей;

- и в-седьмых, планируя бюджет, вы возьмете под контроль свои финансы, а значит и свою жизнь.

Так можно еще много перечислить преимущества планирования бюджета. Но у него есть и свои минусы.

Инструменты для ежемесячного планирования бюджета

Когда вы приступаете к планированию семейного бюджета, вы можете испытывать сомнения, как правильно начать это делать, а также испытывать дискомфорт от обилия информации, которую необходимо занести в бюджет.

В этом разделе я предложу вам инструменты, которые вам помогут преодолеть эти сложности. Их немного, но все они очень эффективны:

- Таблица семейного бюджета

- Приложение Coinkeeper

- Приложение “Дзен-мани”

1) Таблица семейного бюджета

Специально для вас я создал таблицу семейного бюджета. Вы можете распечатать шаблон на принтере и закрепить его над рабочим столом или на холодильнике.

Этот инструмент идеален для вас, если вы любите работать с ручкой и бумагой.

Шаблон очень простой в использовании. При этом он очень наглядный. Вы сразу будете видеть, с чего нужно начинать, как заполнять таблицу, и что происходит с вашими деньгами в течение месяца.

Таблица семейного бюджета

Таблица семейного бюджета

Получите шаблон бесплатно по этой ссылке.

После того, как вы загрузите шаблон, распечатайте его, затем, в начале нового месяца, запишите в поля “ДОХОД 1”, “ДОХОД 2” и “ДОХОД 3” все ваши доходы, сложите их и запишите полученную сумму в поле “ВЕСЬ ДОХОД”.

Далее запишите в желтый блок, сколько вы планируете отложить денег на свои средне- и долгосрочные финансовые цели. Если вы не знаете, чего хотите, вы можете начать с суммы 10% от величины дохода для создания вашей финансовой подушки безопасности.

После этого обозначьте в красном блоке таблицы все обязательные платежи и расходы, такие как коммунальная плата, кредиты, продукты питания, транспорт. Напротив каждой категории расходов необходимо заполнить поле “ПО ПЛАНУ” – сколько вы планируете потратить в течение месяца. Если вы сомневаетесь, что сможете вместиться в указанную сумму, то напишите с запасом – лучше не добрать до лимита и отложить разницу, чем потратить больше и переживать об этом.

После того как вы заполните “ВЕСЬ ДОХОД”, “ОТЛОЖЕНО” и “ПЛАТЕЖИ”, вы поймете, сколько денег у вас останется на месяц. Это та сумма, которой вы можете свободно распоряжаться. Если вы вышли за ваш доход, то есть получили отрицательное значение, вам необходимо пересмотреть ваши постоянные расходы, то есть красный блок “ПЛАТЕЖИ”.

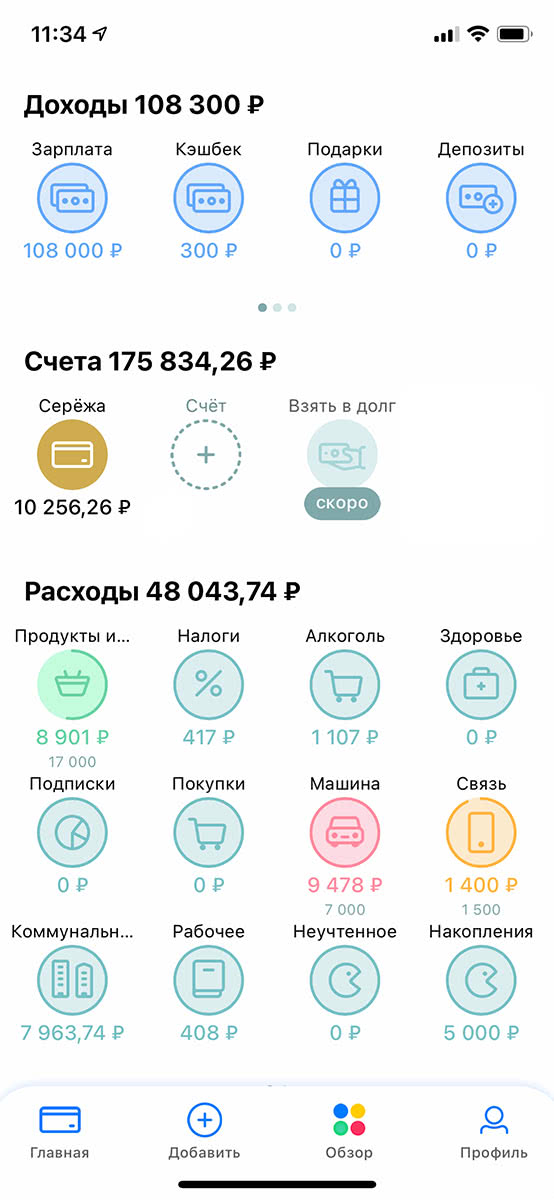

2) Приложение Coinkeeper

Мобильное приложение Coinkeeper (iOS, Android) – отличный инструмент для контроля расходов в течение месяца. Оно помогает осуществлять планирование семейного бюджета на экране смартфона. Вот как оно выглядит

Планирование семейного бюджета с помощью Coinkeeper 3

Планирование семейного бюджета с помощью Coinkeeper 3

Синие монетки в первой строчке – это ваши источники дохода. Следующая строчка с золотистыми монетками – это ваши текущие счета или кошельки. Ниже в виде зеленых, желтых и красных монеток расположены категории расходов.

Когда вы оплачиваете счета или совершаете покупки, вы перетягиваете пальцем одну монетку на другую и указываете сумму. Я рекомендую начинать месяц с оплаты обязательных счетов, тогда будет видно, сколько денег у вас осталось. Кроме того, в каждой категории вы можете указать лимит трат на месяц.

Взгляните еще раз на скриншот. Под монеткой “Продукты” указана цифра 8901 ₽ – это объем расходов в данной категории к текущему моменту. Еще ниже расположена цифра 17000 ₽ – это лимит трат по данной категории в месяц, который задает пользователь. По мере приближения к этому лимиту приложение будет вас предупреждать, окрашивая монетку в желтый цвет, если вы тратите слишком много, и в красный, если вы вышли за лимит (как с категорией “Машина” на скриншоте).

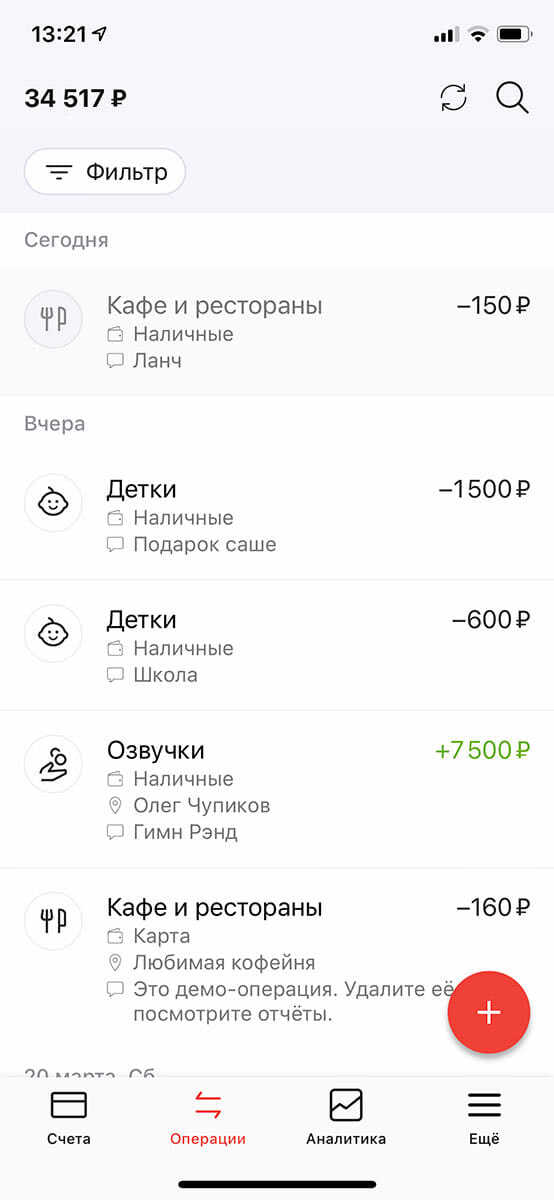

3) Приложение “Дзен-мани”

“Дзен-мани” – еще одно хорошее мобильное приложение для того, чтобы вести и планировать семейный бюджет (iOS, Android). Вот как оно выглядит

Планирование семейного бюджета с помощью “Дзен-мани”

Планирование семейного бюджета с помощью “Дзен-мани”

В приложении “Дзен-мани” введение операций осуществляется не перетаскивающем монеток, а нажатием на красный кружок с плюсом. В целом же принцип работы тот же: сначала вы указываете размер дохода, затем – указываете месячные лимиты по категориям и начинаете заносить расходы.

“Дзен-мани” имеет более широкую функциональность по сравнению с Coinkeeper: приложение помогает вести бюджет по правилу 50/20/30 (в том числе, пользователь может сам установить пропорции) и позволяет установить лимит трат на день, а не только на месяц.

На самом деле мобильных приложений для ведения бюджета множество, Coinkeeper и “Дзен-мани” я рекомендую не только за их удобство и современный дизайн, но и по той причине, что если вы решите их купить, сделать это можно единовременным платежом, то есть вам не нужно платить за подписку.

Структура семейного бюджета: расходы

Расходы семьи более широкая категория, нежели доходы. Расходы зависят как от возможности семьи, так и от потребностей каждого члена семьи. Расходы также можно условно разделить на три категории: регулярные или постоянные, нерегулярные расходы и разовые расходы.

1. Расходы на питание.

В большинстве среднестатистических семей расходы на питание составляют наибольший удельный вес в структуре семейного бюджета. Т.е. на еду мы тратим гораздо больше, чем на другие нужды. Это постоянная величина, зависящая от количества членов семьи и их возрастных потребностей, а также от изменяющейся (обычно в сторону повышения) стоимости необходимого продуктового набора.

2. Коммунальные платежи.

В эту категорию включаем платежи за коммунальные услуги, телефонию, телевидение, интернет, и т.п. Т.е. платежи, которые мы осуществляем регулярно, из месяца в месяц. Это постоянная величина, также имеющая тенденцию к увеличению, связанная и с повышением стоимости коммунальных услуг, и девальвацией рубля, и появлением нового жильца в квартире (например, при рождении ребенка).

3. Платежи по кредитам.

Постоянная величина, на период действия кредитного договора, т.е. пока полностью не погасим кредит. Например, платежи по ипотечному кредиту будут сопровождать нас десяток лет и более. Если допускать просрочки по кредитам, т.е. несвоевременно гасить плановые ежемесячные платежи, включая начисленные проценты по кредиту , то к обязательному регулярному платежу добавятся еще и дополнительные штрафные санкции, что может существенно нагрузить семейный бюджет. В эту же категорию можно отнести и возвраты долгов, в случае, например, если брали деньги в долг у друзей или родственников.

4. Платежи за обучение (институт, садик, школа и т.п.).

Как правило, это регулярные платежи, оплачиваемые ежемесячно или ежеквартально. Но, например, в институте, можно заплатить сразу за весь год обучения, некоторые институты могут дать и небольшую скидку при такой форме оплаты.

5. Платежи за аренду жилья.

В случае, если собственного жилья у вас нет, и вы вынуждены снимать квартиру (комнату). Это также регулярные платежи, осуществляемые из месяца в месяц.

6. Транспортные расходы.

Расходы на проезд до работы (школы, садика) и обратно. Сюда же можно отнести расходы на бензин, если вы постоянно пользуетесь автомобилем.

7. Расходы на одежду, обувь.

Нерегулярные, периодические расходы. Не думаю, что вы каждый месяц одну и ту же сумму тратите на приобретение одежды или обуви. Тем не менее, расходы на одежду и обувь являются достаточно весомыми в структуре семейного бюджета.

8. Расходы на благоустройство квартиры

(мебель, бытовая техника, ковры, шторы и т.п.). Это, скорее, периодические расходы, размер которых существенно увеличивается при ремонте, переезде, появлении нового члена семьи, ну, или в случае поломки техники. Такие расходы, при отсутствии накоплений, перекрываются банковскими кредитами.

9. Расходы на формирование подушки безопасности.

Не многие семьи могут регулярно откладывать определенную сумму денег, для формирования денежного запаса. Тем не менее, если вы ежемесячно откладываете денежные средства, в структуре семейного бюджета эти деньги будут считаться регулярными расходами. В эту же категории можно отнести и прочие накопления, например, если копите на первый взнос на квартиру, или на машину (шубу, мебель) и т.п.

10. Расходы на развлечения, хобби.

Походы в кино, театры, кафе – рестораны и т.п. Если у вас на эту категорию ежемесячно тратится определенная сумма денег, и никак не больше, можно отнести такие траты к регулярным платежам. В противном случае – это нерегулярные платежи.

11. Расходы на лекарства, лечение.

К сожалению, заболеть мы можем в любое время, и какая сумма денег может уйти на лекарства или лечение, не известно. Соответственно – это нерегулярные, периодические расходы. Но если в силу сложившихся обстоятельств вы на постоянной основе покупаете определенный тип лекарств, или оплачиваете услуги медиков, это уже будут постоянные расходы.

12. Расходы на отдых.

13. Прочие расходы.

Например, страховка на автомобиль, квартиру и т.п. Страховые взносы уплачиваются ежегодно, но, тем не менее, их тоже необходимо учитывать в структуре семейного бюджета. В эту же категорию можно включить расходы на подарки на дни рождения, праздники, приобретение игрушек, бытовой химии, косметики и т.п. Т.е. расходы, которые имеются у каждой семьи, но их величина сложно прогнозируется.

Кредитная кабала, как выбраться из кредитной кабалыКак проверить начисление процентовКак научиться копить деньги при скромных доходахЧто лучше, накопить или взять кредитПланирование семейного бюджета на месяц

Суть метода

Ведение бюджета вовсе не означает полный отказ от покупок и удовольствий, утверждает Татьяна Соколова (психолог и бизнес-тренер). Нужно лишь понять, что действительно необходимо и делает жизнь радостнее, а что покупается импульсивно, без чего запросто обойтись. И спланировать растраты, исходя из доступных средств.

Многим знакомы фразы: «Куда все деньги ушли, ума не приложу», «Зарплату только получили, а денег уже нет», «Деньги разлетелись даже не знаю на что», «А может, я потеряла или украли?» Причина проста: пока не будете знать, куда и на что тратите, сколько бы ни было в кармане денег — все будут тут же исчезать в неизвестном направлении. И проблема совсем не в количестве. Больше денег — больше желаний и расточительства. И ощущение нехватки финансов все равно остается. Народная мудрость гласит: богат не тот, кто много зарабатывает, а тот, кто грамотно расходует заработанное. Ведение сводных таблиц наглядно показывает, на что следует уменьшить растраты или увеличить.

Финансовые решения

1. Каждый день нам приходится принимать те или иные финансовые решения. Проблема состоит в том, что достаточно часто мы принимаем неверные решения. Напомним, на протяжении всей жизни в среднем через наши руки проходит огромная сумма денег.

Например, при ежемесячном доходе в 30 тысяч рублей она составит примерно 15 миллионов рублей. При правильном подходе к управлению такой суммой можно достичь любой финансовой цели!

2. Необходимо понимать, что от наших действий и от наших финансовых решений зависит наша финансовая безопасность, уровень нашего благосостояния и в некоторой мере то, насколько мы счастливы.

3. Каждый день перед нами стоит проблема выбора, как распорядиться нашими доходами. Это может быть:

- потребление;

- накопление;

- инвестиции.

4. При принятии решения об инвестировании дохода мы не можем сразу ответить на вопрос, куда следует инвестировать свой капитал (именно так называются наши доходы, которые мы будем инвестировать). Чтобы принять оптимальное решение нам (на первом шаге) необходимо определить:

- финансовую цель;

- временной горизонт;

- стратегию.

Планирование расходов личного бюджета

После того, как запланированы доходы личного бюджета, можно переходить к планированию расходной части. Планирование расходов — более сложный процесс и, одновременно, более важный.

Шаг 2. Запланируйте плановые погашения всех долгов (если таковые имеются). Как я уже говорил, погашение долгов должно производиться в первую очередь. Если же у вас их нет, этот шаг можно пропустить.

Шаг 3. Запланируйте, сколько денег вы отложите на формирование резервов, сбережений и/или капитала для инвестирования

Это следующие по важности статьи расходов личного бюджета после погашения задолженностей. И планировать их обязательно необходимо именно на этом этапе, откладывая на данные цели не менее 10% денежных поступлений

Шаг 4. Запланируйте оплату всех постоянных расходов. Коммунальные платежи, Интернет, пополнение мобильных телефонов, оплата за аренду жилья, школа, садик и все остальные расходы, оплачиваемые ежемесячно.

Шаг 5. Запланируйте как минимум 10% от доходной части на непредвиденные расходы. Я бы настоятельно рекомендовал планировать эту статью расходов на данном этапе. Затем, по итогам месяца, если эти деньги не понадобятся — добавлять их в резервный фонд, к сбережениям или пускать на увеличение капитала. Также можно будет использовать их на совершение какой-нибудь покупки, только действительно необходимой.

Шаг 6. Запланируйте расходы на питание, разбив их равными долями, например, на каждую неделю. Распределяйте сюда столько, сколько нужно, исходя из вашего финансового состояния, стараясь не приувеличивать и не приуменьшать денежные суммы. На питание желательно тратить не более 30% доходов личного бюджета.

Шаг 7. Запланируйте транспортные расходы. Выделите сюда сумму, которую вы в среднем ежемесячно тратите на проезд в общественном транспорте или на бензин, если у вас свой автомобиль.

Шаг 8. Запланируйте важные покупки. То, что обязательно нужно купить в этом месяце, без чего вы не сможете обойтись. Например, покупки одежды, мелкой бытовой техники и т.п.

Шаг 9. Запланируйте необходимые покупки из разряда «по мелочи». Сюда входят товары бытовой химии, средства гигиены, косметика и т.п.

Шаг 10. Запланируйте расходы на отдых и развлечения. Только на этом, последнем этапе, а не на первом, в день зарплаты, как это любят делать многие. В любом случае, злоупотреблять тратами здесь не стоит, но определенную, небольшую часть личного бюджета вполне можно выделить, если только ваше финансовое состояние это позволяет! А позволяет оно в том случае, если вы дошли до этого шага.

Все, ваш личный бюджет составлен. Теперь необходимо придерживаться намеченного плана, фиксировать все, уже фактические, поступления и траты, ведя учет личных финансов, а по истечению планового периода проанализировать, насколько хорошого вы выполнили свой план. Главным критерием успешности будет считаться перевыполнение доходной части личного бюджета, и экономия текущих расходов.

Теперь вы знаете, как составить личный бюджет. Даже если эти 10 шагов показались вам чересчур сложными — не пугайтесь, возможно, в первый раз вам будет тяжело, но дальше процесс планирования личного бюджета дойдет до автоматизма.

Предложенные мной 10 шагов не являются чем-то непоколебимым, их можно корректировать с учетом ваших особенностей, только я не рекомендовал бы менять установленные приоритеты важности в распределении расходов

Что такое семейный бюджет?

Семейный бюджет – это ежемесячный план, согласно которому вы распоряжаетесь доходами вашей семьи. Каждый месяц вы зарабатываете деньги и каждый месяц их тратите.

Бюджет позволит вам понять, какой точный доход ваша семья имеет каждый месц и куда уходят эти деньги. Он поможет вам жить по средствам.

Планирование семейного бюджета начинается с фиксации всех доходов вашей семьи.

Затем вы записываете все расходы вашей семьи, и вот тут-то начинается интересное. Большинство людей, которые никогда не занимались составлением семейного бюджета, будут удивлены (а в некоторых случаях ошарашены) тем, какие суммы заработанных с трудом денег каждый месяц уходят на вещи, которые, в общем-то, не так и нужны!

Начав заниматься своим бюджетом, вы сможете направить ваши деньги в нужное русло.

Тратьте остаток обдуманно

Всё то, что остается, можно тратить. На всё, что вашей душе угодно. На любые развлечения и прихоти.

На одном из курсов по финансовой грамотности, который я посещал, преподавательница сказала: «Очень часто нас делают счастливыми именно маленькие радости. Поэтому не отказывайте себе абсолютно во всем, стремясь скопить как можно больше денег. Радуйте себя».

Чтобы остаток не растаял очень быстро, дам вам несколько рекомендаций.

Делайте список покупок

Напишите на листке бумаги, что вам надо купить. А потом уже идите в магазин. Это надо делать по нескольким причинам:

- В магазине у вас не будут «разбегаться глаза». Вы будете точно знать, что вам надо купить, подойдете к нужным стеллажам, возьмете товары, оплатите и уйдете. Так вы вряд ли купите что-то лишнее.

- Вы сэкономите время. Вы не будете плутать по магазину и думать, все ли вы купили. У меня еще бывает такая проблема – я все покупаю, а потом прихожу домой и вспоминаю, что что-то очень нужное я забыл купить. Иногда приходится в этот же день идти в магазин повторно.

- Вы еще дома сможете определить примерную сумму своих расходов. И подумать, можете ли вы позволить себе ее потратить. В магазине вам это сделать будет труднее.

Не покупайте в кредит

Никогда не влезайте в долги. Эксперты по финансам говорят, что единственный долг, который вы можете себе позволить, – это ипотека. Потому что она позволит вам переехать в жилье и начать там жить, выплачивая понемногу стоимость этого жилья.

Все остальные кредиты и долги – зло. Микрозаймы – тоже.

Кредиты плохи тем, что заставляют вас тратить намного больше. Часто ведь надо не просто возвращать сумму займа, а платить процент. Проценты по кредитам делают вас только беднее.

Не покупайте на эмоциях

Когда увидите в магазине какой-то «супер-классный» товар, не поддавайтесь первому эмоциональному порыву и не покупайте его. Придите домой, отдохните после рабочего дня, поешьте. А потом подумайте, действительно ли этот товар вам нужен. Зайдите в интернет, почитайте отзывы – может быть, изделие окажется вовсе не таким качественным, как вам хотелось бы.

Не стремитесь быть «стильным», «современным», «классным», покупая товары, которые окружающие люди выставляют напоказ. Не подчиняйтесь стадному чувству.

Заключение

Итак, я рассказал вам о том, как вести планирование семейного бюджета. А также показал простые и эффективные инструменты, которые помогут вам начать и подскажут, что именно нужно делать.

Начните с определения ваших ежемесячных доходов и обязательных расходов. Если вы не знаете, сколько вы тратите на те или иные нужды, потратьте первый месяц поиску ответа на этот вопрос – записывайте все расходы в течение месяца, что проще всего делать с помощью мобильного приложения.

После того как вы поймете величину ваших постоянных расходов, занесите их в бюджет и укажите лимиты, в которые вы планируете вмещаться в каждой из категории. Если вы сомневаетесь в том, что вам хватит запланированного количества денег, напишите число с запасом – лучше не достичь максимальной суммы трат по категории и отложить разницу, чем корить себя за то, что вы не вместились в бюджет.

Повторяйте планирование семейного бюджета из месяца в месяц. Здесь важны регулярность и последовательность. Не упускайте ничего. Постоянно анализируйте ваши расходы и ищите способы сокращения ненужных трат так, чтобы остаток денежных средств по итогам месяца становился больше. Совсем скоро вы начнете чувствовать, что берете под контроль свои финансы. Что вы способны защитить себя от финансовых катаклизмов и с легкостью достичь ваших финансовых целей.

Эта тема закрыта для публикации ответов.